Tyke

Todos merecemos una segunda oportunidad, por eso creamos una herramienta de alertas tempranas para la insolvencia empresarial usando Inteligencia artificial.

%

Alta Precisión

Nuestro modelo de inteligencia artificial entrenado con empresas en insolvencia de Colombia alcanzó un porcentaje del 86% de precisión en diagnosticar la insolvencia empresarial en los próximos 12 meses.

Prevención Proactiva

Identifica riesgos de insolvencia antes de que se materialicen.

Monitoreo Automático

Actualizaciones continuas con la información más reciente.

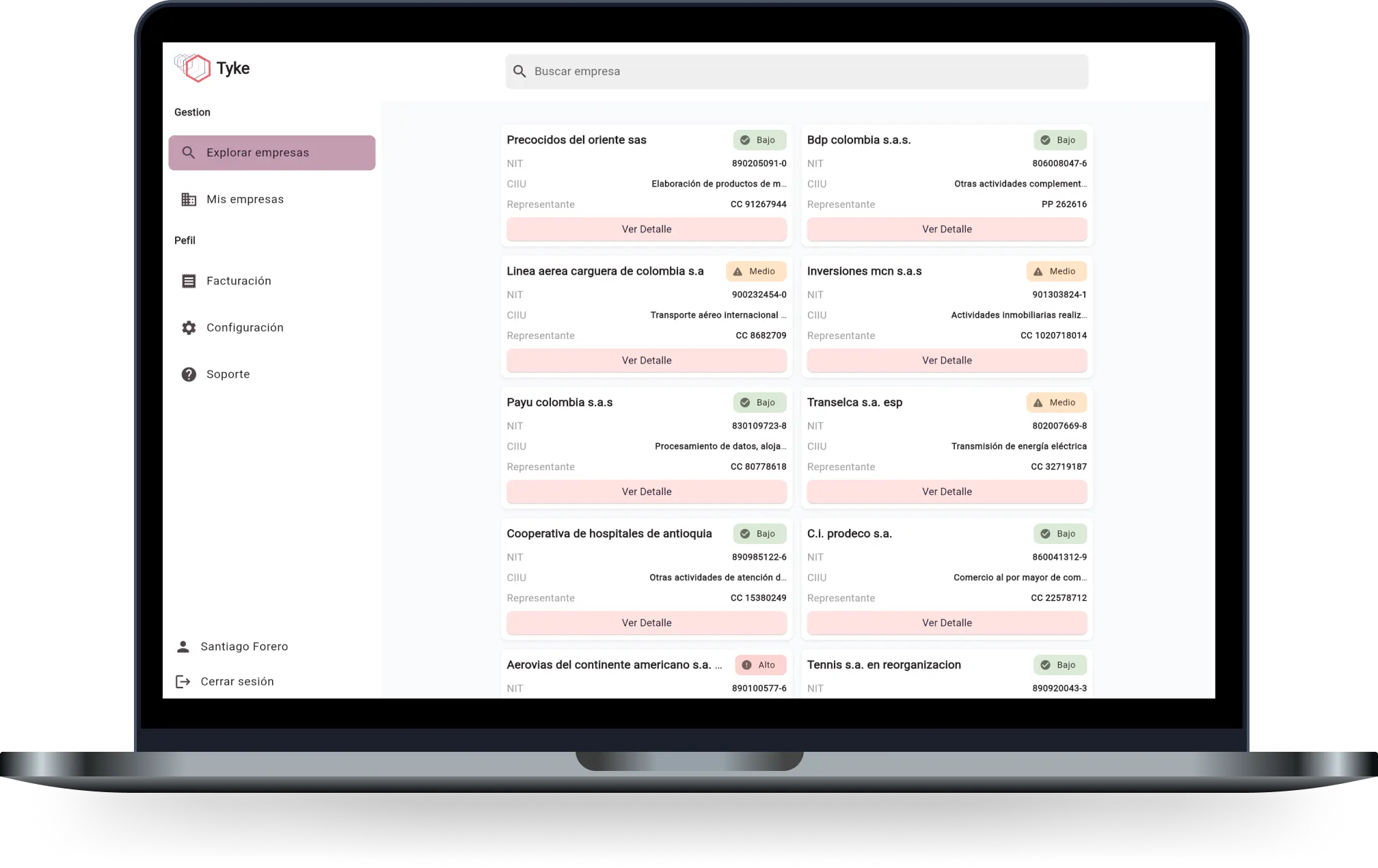

Detecta Riesgos de Insolvencia con Anticipación

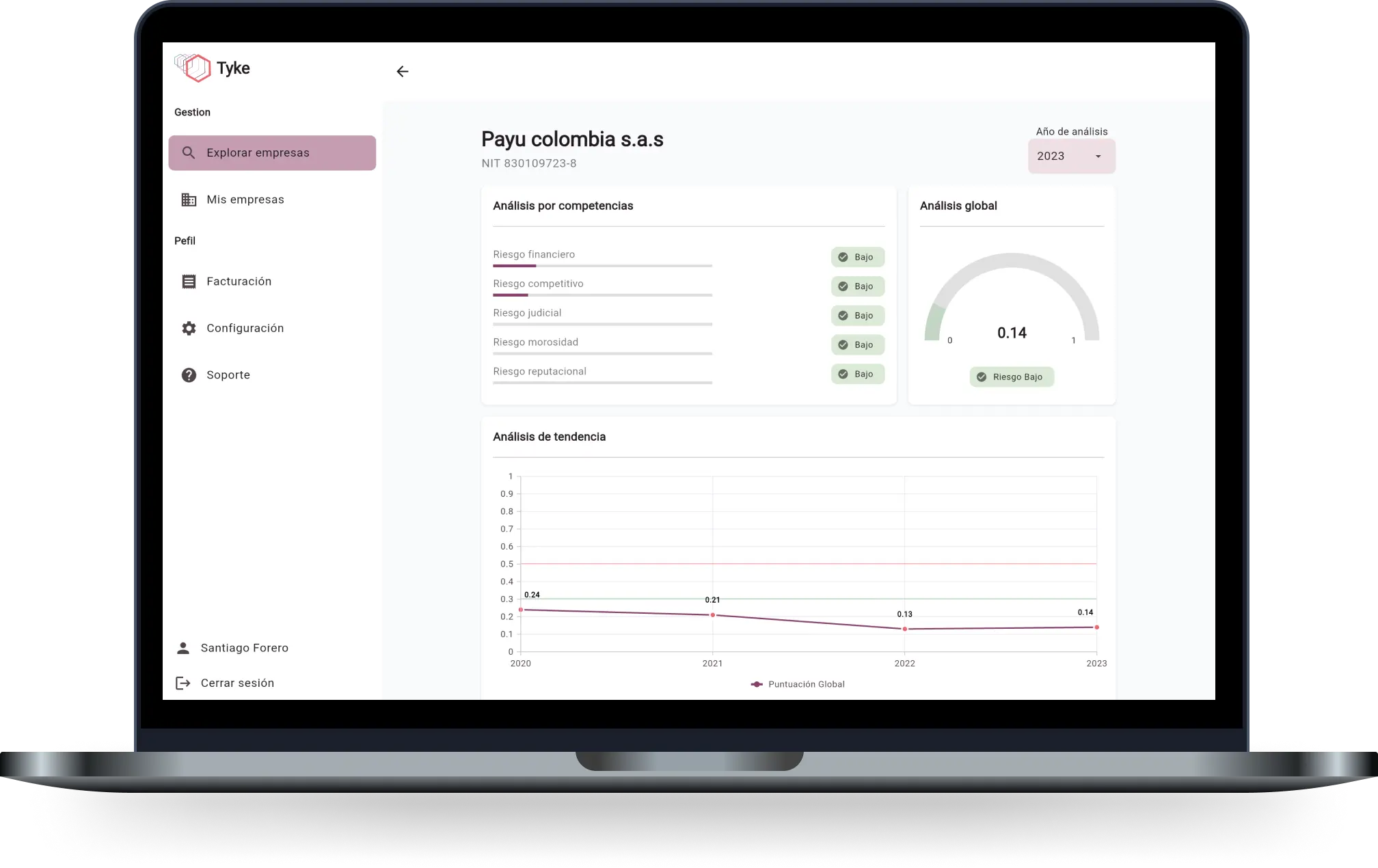

En un entorno empresarial dinámico, identificar el riesgo de insolvencia antes de que se materialice es crucial. Nuestra herramienta, impulsada por inteligencia artificial y basada en un estudio exhaustivo de más de 4.000 empresas en insolvencia en Colombia, te permite monitorear y evaluar los factores de riesgo más relevantes. Con una calificación de riesgo de 0 a 1 en cinco ejes clave, puedes tomar decisiones informadas y evitar sorpresas desagradables.

Monitoreo Continuo y Automático

Nuestra aplicación se actualiza automáticamente con la información más reciente, garantizando un seguimiento continuo de la exposición crediticia. Ideal para bancos, aseguradoras y empresas con cartera, permite acceder a diagnósticos detallados y actualizaciones periódicas según los niveles de riesgo. Con un 86% de precisión, confía en nuestro modelo para tomar medidas preventivas y proteger tus inversiones.

Innovación en el Seguimiento del Riesgo Crediticio

Las empresas que otorgan créditos son muy buenas para identificar el riesgo en el momento de desembolso; pero los deudores no son empresas estáticas.

En el tiempo de ejecución del crédito pasan muchas cosas y estamos expuestos a riesgos que están en constante evolución.

Tyke está para hacer seguimiento a estos cambios inevitables.

¿Para quién?

Somos una respuesta a la necesidad de hacer seguimiento continuo y sistemático a la exposición crediticia. Servimos a los bancos, las aseguradoras y a las empresas con cartera.

¿Cómo se hace?

A través de nuestra aplicación podrás adquirir paquetes que te darán acceso a los resultados del modelo de cada una de las empresas que necesites gestionar.

¿Cuándo?

La herramienta se actualiza de manera automática con la nueva información que esté disponible. Recomendamos revisiones periódicas de las empresas, según los niveles de riesgo.

Ejes de estudio

Eje Financiero

Revisamos 10 de los indicadores financieros más relevantes en los resultados de cada empresa durante el último año para entender su comportamiento y si su capacidad de pago está siendo deteriorada.

Eje reputacional

A través de una plataforma hacemos una revisión de las listas restrictivas que afectan las organizaciones y sus administradores, ya que estar presente en medios tiene un efecto directo sobre la posición de las empresas.

Eje competitivo

La posición de una empresa en su mercado asegura la continuidad de las operaciones y la capacidad de pago. Comparamos 10 indicadores financieros contra los resultados de la industria para entender este patrón.

Eje jurídico

Hacemos una revisión de las bases de datos de la rama judicial para revisar si hay procesos vigentes y cuál es el estado de cada uno dándole una calificación de riesgo dependiendo de factores relevantes al riesgo de insolvencia.

Eje morosidad

Deberle al Estado es financiarse con el acreedor más agresivo y a la tasa más cara que hay en el mercado. Estar reportado en el boletín de deudores morosos es una señal de alerta frente al riesgo de iliquidez de una empresa. Por eso, incorporamos este factor de riesgo en nuestros análisis.

Nuestros resultados

Tyke ha sido aplicado en diversas empresas, permitiendo observar sus tendencias de riesgo a lo largo del tiempo. Tyke Score es un puntaje de 0 a 1 que evalúa la probabilidad de que una empresa entre en insolvencia en los próximos 12 meses. Este puntaje se clasifica en tres categorías: Riesgo Bajo (0 a 0.3), Empresas con un comportamiento sano que no presentan señales de alarma; Riesgo Medio (0.3 a 0.5), Empresas que muestran indicadores que requieren un monitoreo cercano; Riesgo Alto (0.5 a 1), Empresas con alto riesgo de insolvencia, recomendando una acción inmediata para revisar sus ejes jurídico y de morosidad y un acercamiento directo para analizar sus Estados Financieros más recientes. Observa cómo Tyke te proporciona una visión detallada y proactiva para gestionar el riesgo empresarial de manera efectiva.

Tyke Score de una empresa sana refleja un comportamiento estable a lo largo de los años. Una empresa con buena salud financiera se recupera rápida y eficazmente de cualquier percance.

Tyke Score de una empresa con mala salud financiera, que entró en insolvencia en 2023, muestra un comportamiento muy volátil. A medida que pasan los años, su situación financiera empeora, y pese a inyecciones de capital, el mal manejo y la ineficiencia aumentan el riesgo hasta llevarla inevitablemente a la insolvencia.

Nuestro análisis

Nuestra herramienta, impulsada por inteligencia artificial, es el resultado de un estudio de más de 4.000 empresas en insolvencia en Colombia, con las que hemos aprendido los factores de riesgo más relevantes.

Empresas analizadas en insolvencia

Empresas analizadas sanas.

Datos procesados

Nuestro equipo

Diana Espinosa

Chief Financial Officer

Economista con más de 25 años de experiencia en administración financiera, incluyendo transformación de procesos en Ecopetrol y colocación de deuda internacional por más de USD 2000 millones.

Maria Fernanda Copete

Chief Development Officer

Experta en Finanzas y Comercio Internacional, gestiona presupuestos y reportes financieros, y dirige la administración de contratos asegurando el cumplimiento de políticas y lineamientos.

Lucas Garcia

Chief Technological Officer

Matemático y cientifico de la computacion especializado en ciencia de datos, desarrolla modelos para el uso efectivo de datos y la implementación de IA en modelos predictivos.

Preguntas frecuentes

¿Cada cuanto se actualiza la información?

La información se actualiza automáticamente cada vez que solicitas la información de una empresa, así siempre tendrás datos frescos y actualizados.

¿Son una herramienta para otorgar créditos?

No otorgamos créditos directamente. Nuestra herramienta está diseñada para ayudarte a hacer un seguimiento crediticio efectivo y confiable.

¿De dónde sacan los datos?

Obtenemos nuestros datos de diversas fuentes públicas, asegurándonos de que la información sea precisa y actualizada.

¿Puedo revisar empresas que no tengan que presentar estados financieros ante la Superintendencia de Sociedades?

Por ahora, solo trabajamos con empresas que presentan sus estados financieros a la Superintendencia de Sociedades, pero estamos trabajando para ampliar nuestro alcance en el futuro.